Chọn chứng khoán thời khủng hoảng

05/10/2008 08:58 GMT+7 | Thế giới

Nhà đầu tư chứng khoán đang thận trọng theo dõi diễn biến thị trường trong và ngoài nước |

Với nhiều doanh nghiệp có giá thị trường thấp hơn giá sổ sách, hay chỉ số P/E chỉ ở mức 5, nhiều người tự hỏi đây có phải là thời cơ để mua vào hay không, trong khi nhiều người dùng dằng muốn rút khỏi thị trường để đỡ đau tim.

Rất ít nhà kinh tế có thể nói chắc thế giới đang đứng trước một cuộc khủng hoảng lớn ra sao. Nếu kịch bản của một cuộc suy thoái trầm trọng kiểu 1929 – 1933 lặp lại, thì thế giới sẽ mất nhiều năm để phục hồi.

Với những người lạc quan, có một niềm hy vọng rằng thế giới sẽ vượt qua cuộc khủng hoảng này, vẫn có thể chọn cho mình một số mã cổ phiếu tốt trên thị trường hiện nay.

Theo tôi, có một số tiêu chí đáng lưu ý để chọn lọc:

Thứ nhất, tiêu chí liên quan đến khủng hoảng tài chính. Theo tiêu chí này, có hai loại cổ phiếu: loại lệ thuộc nhiều vào khủng hoảng tài chính, và loại chống cự được với khủng hoảng tài chính. Loại lệ thuộc nhiều tất nhiên liên quan đến các doanh nghiệp trong lĩnh vực tài chính, kinh doanh ngân hàng hay tiền tệ. Tất nhiên, không nhất định cứ các doanh nghiệp trong lĩnh vực tài chính là tệ hại khi có khủng hoảng tài chính. Tuy nhiên, cái bi kịch nằm ở chỗ, cổ phiếu bị từ bỏ khi người ta nghĩ là sẽ có nhiều người từ bỏ nó. Hơn nữa, nếu có sự đổ vỡ một khâu trong toàn chuỗi quan hệ của nền kinh tế, phản ứng dây chuyền sẽ lan thông qua các kênh tài chính (các khoản nợ xấu dẫn dắt nhau).

Thứ hai, ở một viễn cảnh xa hơn, Việt Nam đang hội nhập vào nền kinh tế quốc tế ngày càng sâu. Do đó, tiêu chí thứ hai, theo tôi, liên quan đến các cổ phiếu có thể chống cự với toàn cầu hoá hay không. Nhiều doanh nghiệp sản xuất hàng công nghiệp đã thực sự cảm thấy bị cạnh tranh trên sân nhà và thị phần đang dần mất đi.

Một công ty trong ngành đồ điện gia dụng, trước những khó khăn trên sân nhà, đã qu yết định vươn tới những thị trường xa lạ để cải thiện tình hình. Tuy nhiên, các thị trường mới phù hợp với sản phẩm của công ty lại thường là những thị trường đang phát triển, nơi hệ thống pháp luật và kinh doanh còn nhiều điều cần hoàn thiện, đã gặp phải một loạt khó khăn trong khâu thanh toán. Kết quả là cổ phiếu này đã không gượng được lên trong nhiều tuần qua.

Thứ ba, sau khi đã sử dụng hai tiêu chí trên để loại đi những cổ phiếu nhiều rủi ro, chúng ta có thể quan tâm đến các cổ phiếu có P/E thấp. Mức thấp đủ để an toàn hiện nay có lẽ là khoảng 5 – 6. Với mức này, nếu doanh nghiệp vẫn duy trì đuợc lợi nhuận như cũ, chỉ riêng khoản lợi từ cổ tức cũng có thể so sánh được với lãi suất ngân hàng. Chưa kể những lợi ích nếu có sự tăng giá trong tương lai. Tuy nhiên, P/E thấp không phải lúc nào cũng tốt, vì cần phải sáng suốt khi nhìn vào khuynh hướng lợi nhuận. Nếu khuynh hướng lợi nhuận giảm (mà điều này có thể chỉ được người trong cuộc hoặc những người sành sỏi biết được), thì P/E sẽ tự động giảm để cân đối với kết quả của tương lai (vì P/E được công bố chỉ tính lợi nhuận hiện tại hoặc quá khứ).

Thứ tư, trong môi trường lạm phát và chính sách khắc khổ về tiền tệ được áp dụng (lãi suất cao, tiền mặt khan hiếm, hoạt động kinh doanh bị thu hẹp), các doanh nghiệp sử dụng đòn bẩy tài chính lớn thường bị ảnh hưởng nhiều hơn cả do giá vốn tăng. Do đó, trong điều kiện cuộc kháng chiến chống lạm phát còn có khuynh hướng trường kỳ, các công ty có đòn bẩy thấp dường như là một lựa chọn an toàn. Trên thị trường hiện nay, có khá nhiều công ty với mức đòn bẩy dưới 1,5, thậm chí 1,2.

Một tiêu chí nhiều người hay quan tâm, cùng với chỉ số P/E, là ROE (tỷ suất lợi nhuận trên vốn chủ sở hữu, hay chính là phần vốn cổ phần). ROE cao rõ ràng là điều đáng mong muốn đối với chủ sở hữu, hay là những người định mua cổ phiếu đó. Nhưng cần phải lưu ý rằng nhiều doanh nghiệp sản sinh lợi nhuận trên cơ sở mở rộng tài sản cho quá trình kinh doanh, do đó, ROA (tỷ suất lợi nhuận trên tổng tài sản) là một tiêu chí tốt để đo lường hiệu quả thực sự của việc kinh doanh. Vì ROE bằng tích của ROA nhân với đòn bẩy, nên nhiều doanh nghiệp thúc đẩy ROE bằng cách tăng cường đòn bẩy. Như phân tích ở trên, tăng đòn bẩy là một biện pháp kinh doanh sáng suốt trong thời kỳ giá vốn thấp, chẳng hạn như trong thời kỳ mở rộng tiền tệ và kinh tế phồn vinh. Nhưng trong lúc gạo châu củi quế, một đòn bẩy lớn lại trở thành con dao rất sắc, tiềm chứa một rủi ro cao như đã phân tích trong tiêu chí thứ tư.

-

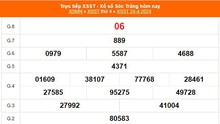

01/05/2024 01:32 0

01/05/2024 01:32 0 -

01/05/2024 00:00 0

01/05/2024 00:00 0 -

-

-

-

-

-

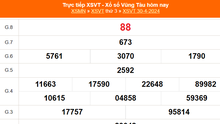

30/04/2024 21:33 0

30/04/2024 21:33 0 -

30/04/2024 21:33 0

30/04/2024 21:33 0 -

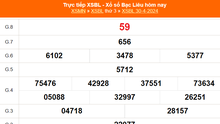

30/04/2024 21:31 0

30/04/2024 21:31 0 -

30/04/2024 21:30 0

30/04/2024 21:30 0 -

30/04/2024 20:16 0

30/04/2024 20:16 0 -

-

30/04/2024 19:06 0

30/04/2024 19:06 0 -

-

30/04/2024 19:00 0

30/04/2024 19:00 0 -

30/04/2024 18:20 0

30/04/2024 18:20 0 -

-

-

- Xem thêm ›